Kỳ Quyết toán thuế năm 2024 có khá nhiều thay đổi, đặc biệt với thủ tục ủy quyền quyết toán thuế TNCN. Kế toán cần đặc biệt nhanh chóng cập nhật mọi thay đổi về quy định nộp thuế TNCN để hạn chế tối đa mọi rủi ro về Thuế cho doanh nghiệp.

Cùng VisioEdu tìm hiểu những lưu ý quan trọng khi quyết toán thuế TNCN năm 2024 trong bài viết này nhé.

1. Trường hợp doanh nghiệp phải nộp quyết toán thuế TNCN thay cho người lao động

Tại doanh nghiệp, kế toán là người trực tiếp hoàn thành thủ tục và tiến hành quyết toná thuế thu nhập cá nhân thay cho người lao động. Vì thế, kế toán cần nắm rõ điều kiện để được quyết toán thuế TNCN thay cho người lao động mà VisioEdu sắp nêu sau đây.

Căn cứ điểm d khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP và Công văn 636 hướng dẫn quyết toán thuế TNCN những đối tượng sau phải quyết toán thuế TNCN: tổ chức, cá nhân trả tiền lương, tiền công thực hiện quyết toán thuế thay cho cá nhân có uỷ quyền mà không phân biệt có phát sinh khấu trừ thuế hay không.

Do đó, theo quy định mới này, doanh nghiệp chỉ được quyết toán thuế TNCN thay cho người lao động khi có giấy ủy quyền của người lao động, không phân biệt có phát sinh khấu trừ thuế hay không.

2. Đối tượng không phải nộp quyết toán thuế TNCN

Theo Điểm d Khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP và Công văn 636/TCT-DNNCN đã quy định rất rõ các trường hợp sẽ không phải quyết toán thuế TNCN. Để bạn dễ hiểu hơn, VisioEdu xin chia ra làm 2 trường hợp sau:

Đối tượng quyết toán là doanh nghiệp:

Tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công không phát sinh trả thu nhập thì không phải khai quyết toán thuế TNCN. Nghĩa là, trong kỳ tính thuế TNCN không trả lương, tiền công cho người lao động thì không phải khai quyết toán thuế TNCN.

Riêng trường hợp có trả tiền lương, tiền công nhưng không phát sinh khấu trừ thuế TNCN thì kế toán doanh nghiệp vẫn phải khai quyết toán thuế nếu người lao động có ký giấy ủy quyền quyết toán thuế TNCN.

Đối tượng là cá nhân trực tiếp quyết toán:

Trường hợp 1: Số thuế phải nộp dưới 50.000Đ

Với cá nhân trực tiếp quyết toán với Cơ quan thuế, nếu cá nhân có số thuế TNCN phải nộp thêm sau quyết toán của từng năm từ 50.000 đồng trở xuống sẽ không phải quyết toán thuế.

Khi đó, cá nhân được miễn thuế trong trường hợp này tự xác định số tiền thuế được miễn, không bắt buộc phải nộp hồ sơ quyết toán thuế TNCN và không phải nộp hồ sơ miễn thuế. Trường hợp kỳ quyết toán từ năm 2019 trở về trước đã quyết toán trước thời điểm 5/12/2020 thì không xử lý hồi tố.

Trường hợp 2: Số thuế tạm nộp lớn hơn số thuế phải nộp và không có yêu cầu hoàn thuế

Với cá nhân có số thuế TNCN phải nộp nhỏ hơn số thuế đã tạm nộp mà không có yêu cầu hoàn thuế hoặc bù trừ vào kỳ khai thuế tiếp theo thì cũng không cần quyết toán thuế TNCN.

Trường hợp 3: Cá nhân có thu nhập vãng lai không quá 10 triệu và đã khấu trừ thuế 10%

Với cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một đơn vị, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu thì không phải quyết toán thuế đối với phần thu nhập này.

Trường hợp 4: Khoản thu nhập mà công ty dùng mua bảo hiểm nhân thọ

Với cá nhân được người sử dụng lao động mua bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm mà người sử dụng lao động, hoặc doanh nghiệp bảo hiểm đã khấu trừ thuế TNCN theo tỷ lệ 10% trên khoản tiền phí bảo hiểm tương ứng với phần người sử dụng lao động mua, hoặc đóng góp cho người lao động, thì người lao động không phải quyết toán đối với phần thu nhập này.

3. Điều kiện ủy quyền quyết toán thuế TNCN năm 2024

Để doanh nghiệp được quyền quyết toán thuế TNCN thay cho người lao động thì người lao động cần đáp ứng đủ điều kiện ủy quyền theo quy định mới nhất. Cùng VisioEdu tìm hiểu điều kiện ủy quyền quyết toán thuế TNCN năm 2024 ở phần tiếp theo nhé.

3.1 Điều kiện ủy quyền quyết toán thuế TNCN 2024

Kế toán cần nắm vững quy định về điều kiện ủy quyền quyết toán thuế thu nhập cá nhân mới nhất mà VisioEdu sắp nêu dưới đây.

Tại khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP có quy định về điều kiện ủy quyền quyết toán thuế TNCN năm 2024, cụ thể như sau:

Cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập nếu thuộc các trường hợp sau:

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch.

Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch; đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.

Như vậy, nếu người lao động làm việc tại doanh nghiệp từ 03 tháng trở lên, nhưng có thu nhập vãng lai quá 10 triệu/tháng trong năm, hoặc dưới 10 triệu đồng/tháng nhưng chưa khấu trừ thuế với khoản thu nhập này thì không được ủy quyền quyết toán cho doanh nghiệp. Và nếu người lao động có thu nhập vãng lai dưới 10 triệu đồng đã khấu trừ thuế TNCN 10% mà muốn quyết toán thuế với phần thu nhập này thì cũng không đủ điều kiện ủy quyền quyết toán thuế. Kế toán cần đặc biệt lưu ý với các trường hợp VisioEdu vừa liệt kê bên trên để tránh trường hợp quyết toán nhầm, gây rủi ro về Thuế cho doanh nghiệp.

– Cá nhân là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam khai quyết toán thuế với Cơ quan thuế trước khi xuất cảnh.

Trường hợp cá nhân chưa làm thủ tục quyết toán thuế với Cơ quan thuế thì thực hiện ủy quyền cho tổ chức trả thu nhập hoặc tổ chức, cá nhân khác quyết toán thuế theo quy định về quyết toán thuế đối với cá nhân.

Trường hợp tổ chức trả thu nhập hoặc tổ chức, cá nhân khác nhận ủy quyền quyết toán thì phải chịu trách nhiệm về số thuế TNCN phải nộp thêm hoặc được hoàn trả số thuế nộp thừa của cá nhân.

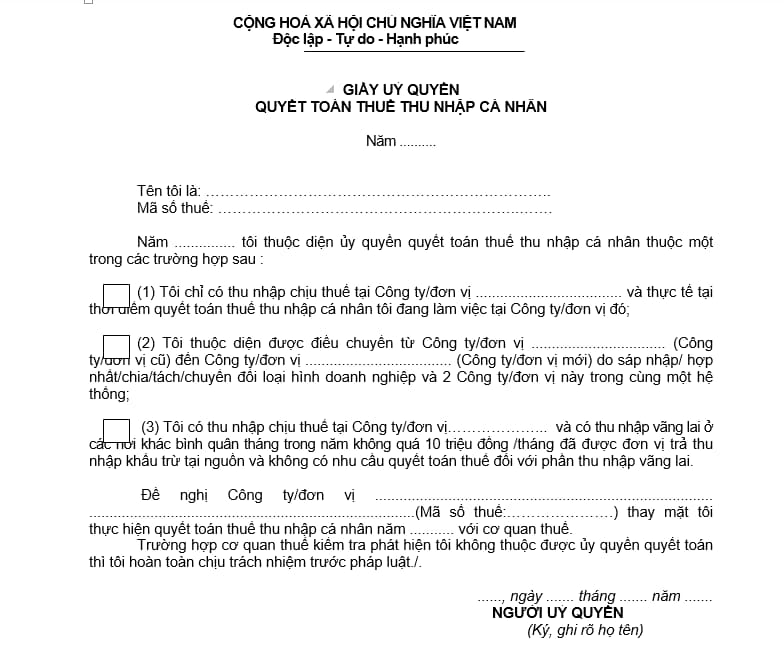

3.2 Mẫu Giấy ủy quyền quyết toán thuế TNCN năm 2024

Người nộp thuế thuộc đối tượng ủy quyền quyết toán thuế TNCN năm 2024 thì làm Giấy ủy quyền theo mẫu số 08/UQ-QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Mẫu Giấy ủy quyền quyết toán thuế TNCN: TẢI VỀ

Kế toán lưu ý: Để doanh nghiệp được quyết toán thuế TNCN thay cho nhiều lao động, ngoài giấy ủy quyền VisioEdu nêu bên trên, cần lập kèm theo Danh sách ủy quyền quyết toán thuế TNCN bao gồm các thông tin: Họ và tên, Mã số thuế, trường hợp được ủy quyền (1) (2) (3) nêu trên, ký và ghi rõ họ tên đầy đủ.

4. Thủ tục ủy quyền quyết toán thuế TNCN năm 2024

Để ủy quyền quyết toán thuế TNCN năm 2024, người nộp thuế chỉ cần thực hiện theo 02 bước đơn giản VisioEdu nêu sau:

– Bước 1: Chuẩn bị mẫu ủy quyền quyết toán thuế

Tải mẫu giấy ủy quyền quyết toán thuế TNCN (mẫu số 08/UQ-QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC) và điền đầy đủ thông tin.

– Bước 2: Gửi giấy ủy quyền đã điền đầy đủ thông tin cho doanh nghiệp

Tuy nhiên, để phòng tránh rủi ro về Thuế và nộp thuế đúng hạn, kế toán tại doanh nghiệp nên chủ động in và hướng dẫn người lao động trong đơn vị điền theo quy định để khai, nộp thuế cho đúng thời hạn quy định, tránh những khoản phạt không đáng có.

Trên đây là toàn bộ chia sẻ của VisioEdu về những lưu ý khi quyết toán thuế thu nhập cá nhân 2024 kế toán cần biết. Hy vọng với những chia sẻ này, kế toán đã nắm được đối tượng người lao động đủ điều kiện ủy quyền quyết toán thuế thu nhập cá nhân.

Để được tư vấn hãy liên hệ ngay với chúng tôi qua hotline: 0932.55.1661 – 0973.55.1661 để được hỗ trợ.